一直以来,银行定期存款被大多数人认为是安安稳稳的保障。但是4月以来,存款利率下行,大额存单纷纷退出历史的舞台,3%以上的定期存款又几乎绝迹。从前认为把钱放在银行里安心的朋友们也开始为越来越低的利率犯愁,到底还能不能愉快的存钱了?

利率收益齐打折 低利率时代来临

1. 银行存款利率全面下调

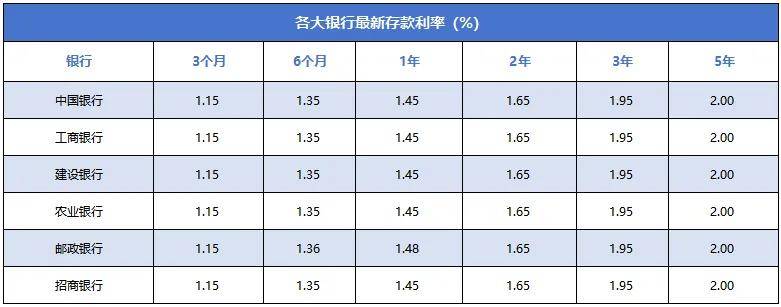

今年4月份以来,多家银行纷纷加入降息大军。根据最新挂牌的利率,各大银行定期存款利率经过新的一轮降息之后,现在的情况是这样的——

数据来源:各大银行官网;整理:海星君;

2. 大额存单收益大幅跳水

大额存单本质上也是银行存款,一般是面向储蓄水平更高的用户,起投门槛较高,通常是20万起。

从2015年刚面世时的“遇冷”到逐渐成为各家银行的揽储“神器”,大额存单的年化利率一度节节攀升,顶峰时在4.2%以上。但近些年,由于定期存款利率下降,大额存单的收益也失守了。

目前四大行20万元起存的3年期大额存单利率已降至2.35%,直接与3年期定期存款利率持平。

数据来源:各大银行官网;整理:海星君;

不仅如此,多家银行更是直接停售3、5年期的大额存单产品。

图片来源:财联社;

3. 国债利率大幅下滑

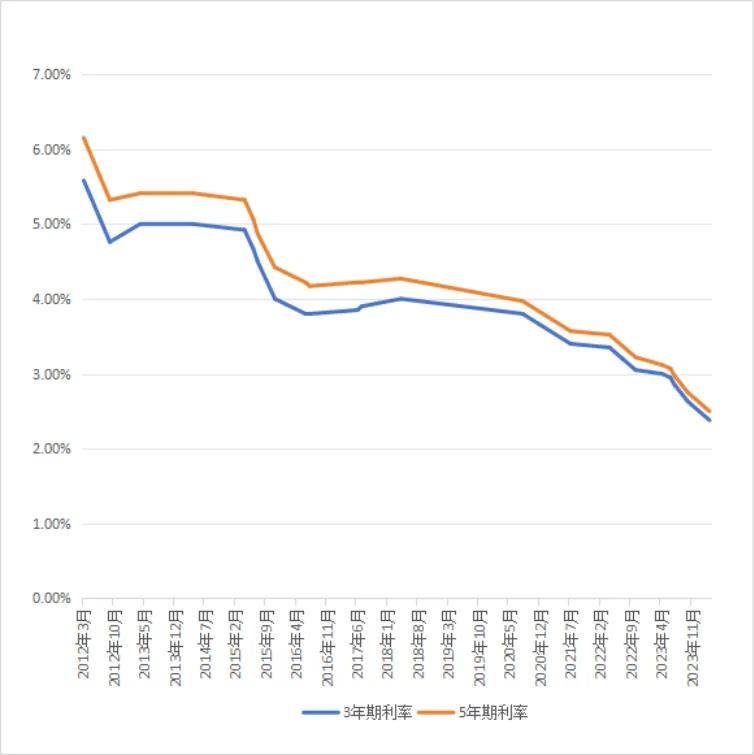

跟随储蓄的步伐,国债利率也逐渐下行。观察近十年的国债利率数据,会发现利率下降的情况愈发明显——

数据来源:Wind;

尤其是近三年的降幅一次比一次大,几乎每次发售都会下调利率,很少维持原利率水平。对比2023年末发布的3年期国债利率2.63%和5年期国债利率2.75%,今年更是直接大降25个基点,3年期和5年期国债利率分别为2.38%和2.50%。

数据来源:各大银行官网;整理:海星君;

存款利率往哪走 下行态势有预兆

更可怕的是,存款利率的下调可能还没结束。

5月23日,国家发改委、央行等四部门发布《关于做好2024年降成本重点工作的通知》,其中提到——推动贷款利率稳中有降。持续发挥贷款市场报价利率(LPR)改革效能和存款利率市场化调整机制的重要作用,在保持商业银行净息差基本稳定的基础上,促进社会综合融资成本稳中有降。(源自政策原文)

而目前的态势属于是银行的净息差已经降到历史新低了,如果贷款利率要进一步降低,只能继续下调存款利率了。

数据来源:Wind,广发证券发展研究中心;图为商业银行净息差趋势图;

近期更有报道称,某些银行部分贷款利率已内卷至3%边缘。一方面,通过“拼团”、发放优惠券营销手段,将贷款年化利率拉低至2.7%;另一方面,楼市新政后,多地官宣房贷利率“不设下限”,部分地区主流银行已将首套房贷利率调降至3.15%,部分楼盘甚至宣称商贷同享2.85%的公积金利率。

有业内人士认为,目前银行体系息差水平已在警戒线边缘徘徊。近期贷款利率又现下行迹象,或将进一步加剧息差缩紧趋势。

未来,大概率会通过下调存款利率的方式保持银行净息差长期处于较为合理的水平。

低利率时代理财 首先考虑这几点

低利率时代可供选择的投资理财方式也有很多种,主要还是根据投资者的风险承担能力选择不同的理财产品。

1. 风险承担能力很低

这类投资者可以考虑上文中介绍的国债、大额存单和定期存款等。

虽然这几类产品的利率下调态势肉眼可见,并且有持续下调的趋势,但是在安全性和风险上会更有保障,更能满足风险承担能力很低的投资者「守好钱袋子」的需要。

并且如果认为利率长期趋势是下行,那么提早购买长期限的投资产品也能够提前锁定相对高的收益。

具体银行的投资类型和投资方式在上文中都有所提及,投资者可以按需选择。

2. 风险承担能力较低

这类投资者可以考虑货币基金或者现金管理类理财产品等。比如各大平台推出的「宝宝类」产品或海星平台「现金钱包」等。

这类产品最大的特点在于都是由平台挑选的多只货币基金组合而成,它们风险极低,起投门槛非常低,大部分都是1元起投;而且能够快速赎回、流动性好,并提供相对稳定的收益。

这里统计了市面上常见的投资产品,各位投资者可以根据需求进行选择——

数据来源:各平台(5月27日数据);整理:海星君;

3. 有一定风险承担能力

这类投资者可以考虑债券型基金或者固收类理财产品等。

据统计,债券型基金近3个月、6个月和1年的回报平均值分别为5.92%、4.44%和3.06%;固收类理财产品近3个月、6个月和1年的回报平均值分别为3.94%、3.65%和3.08%。(数据来源:Wind)

债券型基金的可选种类非常之多,投资者根据投资需求和产品要求进行选择即可。投资者可根据收益率参考和锁定周期选择符合自身的产品。

4. 风险承担能力较强

这类投资者可以考虑适当低位布局高股息股票。

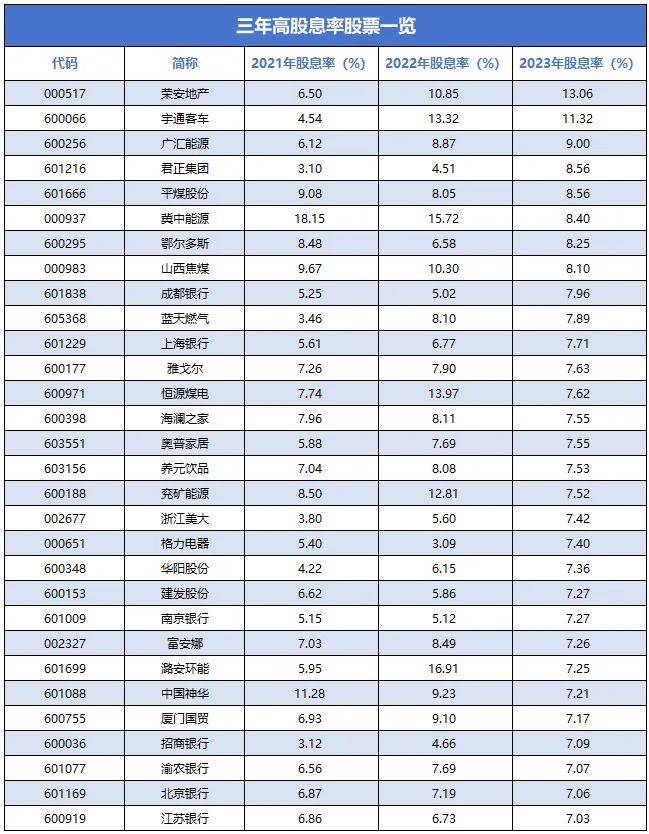

5月20日,A股有156只股票股息超过5%,行业分布以工业、消费、金融、材料等行业居多。

下图是近三年高股息率股票,有需求的投资者可作为参考——

数据来源:Wind;整理:海星君;上下滑动查看

在未来可能出现低利率环境下,投资者也可借此时机重新审视自身家庭财富,并据此做好资产的多元配置和长期规划,或许能够成为最终的受益者。

*本文仅供学习交流,内容中基金及股票类型仅供展示使用,不构成任何投资建议。投资有风险,选择需谨慎。